Mécenat et Partenariat

Achat d’oeuvres d’art par les entreprises

samedi 30 janvier 2010, par formentera

Appels à mécénat

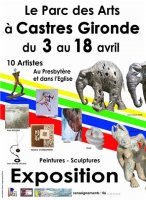

Parc Des Arts

association reconnue d’intérêt général Art et Culture

Vous pouvez subventionner et soutenir les artistes, soit en tant que mécènes, sponsors, par vos donations, partenariat avec notre association reconnue d’intérêt général, ou bien encore, investir dans l’achat d’œuvres d’art des artistes.

dons, expositions en entreprise, achat d’œuvres directement à l’artiste.

(Cerfa n°11580*02)

La « Loi Aillagon » n° 2003-709 du 1er août 2003 »

,

"Cette loi relative au mécénat, aux associations et aux fondations, a quasiment doublé les avantages fiscaux incitant les entreprises à soutenir les projets associatifs.

Les versements (en argent ou en nature) peuvent être réalisés au profit d’organismes d’intérêt général ayant un caractère philanthropique, éducatif, scientifique, social, humanitaire, sportif, familial, culturel ... d’organismes publics ou privés dont la gestion est désintéressée et qui ont pour activité principale la présentation au public d’œuvres dramatiques, lyriques, musicales, chorégraphiques, cinématographiques ou de cirque, ou l’organisation d’expositions d’art.

LE MÉCÉNAT DES PARTICULIERS

Premier alinéa du 1 de l’article 200 du Code général des impôts, le taux de défiscalisation sur les dons de mécénat de « 60% » est remplacé par un taux à « 66% ».

Le plafond de défiscalisation La réduction d’impôt est égale à 66 % des sommes versées, retenues dans la limite annuelle de 20 % du revenu imposable. Ce seuil est doublé par rapport à la situation antérieure. Exemple : Un particulier a un revenu imposable de 50 000 euros. Il décide de verser 200 euros à une association d’intérêt général. Au titre de 2009, il bénéficiera d’une réduction d’impôt de 66 %, soit 132 euros. Le coût réel de son don sera de 68 euros.

Si le plafond de 20 % des revenus est dépassé, le bénéfice de la réduction peut être reporté sur les 5 années suivantes. Exemple : Un autre particulier, chef d’entreprise, a un revenu imposable de 150 000 euros. Avec d’autres amis, il souhaite participer à la constitution d’une fondation en faveur de la musique ou des arts plastiques. En avril 2009, il verse 40 000 euros en dotation initiale de la fondation. Cette somme dépasse le seuil des 20 % de son revenu imposable de 10 000 euros. Au titre de 2009, il bénéficiera d’une réduction d’impôt de 66 % dans la limite de 30 000 euros (seuil de 20 %), soit 19.800 euros.

Il reportera les 10 000 euros excédentaires sur l’année 2010, ce qui lui apportera un avantage au même taux, soit 6 600 euros. Sur deux années, la réduction cumulée sera de 26 400 euros, ce qui correspond bien en définitive à un avantage fiscal égal à 66 % du don. Le coût réel de la dotation en capital qu’il fera à la fondation lui reviendra à 16 000 euros (pour 40 000 versés effectivement).

Pour un revenu qui serait stable sur cinq ans, le donateur peut déduire (sur cette période) de son impôt sur le revenu 60 % d’un don égal à la totalité du revenu imposable de l’année initiale. Cette disposition est destinée à permettre à des particuliers de constituer ou d’augmenter le capital d’une fondation, grâce à un apport ponctuel important.

Les dons défiscalisés : La réduction d’impôt concerne tous les dons consentis aux œuvres et organismes d’intérêt général versés à compter du 1er janvier 2003. A noter que les dons peuvent être des sommes d’argent, mais aussi des dons en nature (ex : œuvres d’art) y compris "l’abandon don exprès de revenus et produits".

Les dons de salariés aux fondations d’entreprises : Enfin, les salariés des entreprises sont désormais autorisés à bénéficier des avantages fiscaux pour tous les dons apportés à la fondation de leur entreprise, ou de la fondation de leur groupe.

Les dons sur héritage : Sur la part nette de tout héritier, donataire ou légataire servant au calcul des droits de succession, il est institué un abattement égal au montant des dons consentis à certains organismes d’intérêt général, à l’Etat, aux collectivités territoriales ou leurs établissements publics. L’abattement concerne toutes les successions, quelle que soit la nature des biens qui la compose (meubles ou immeubles).

LE MÉCÉNAT D’ENTREPRISE

Mécénat ou sponsoring :

Le mécénat se distingue du parrainage (sponsoring en anglais) par la notion de contrepartie.

Autant le mécène ne recherche pas de contrepartie directe (sauf éventuellement la citation de son nom), autant le parrain s’engage avec le bénéficiaire dans une opération de nature commerciale en vue d’en retirer un bénéfice direct.

L’association peut valoriser l’entreprise mécène : depuis la loi du 1er août 2003, le dernier alinéa de l’article 238 bis1 a du code général des impôts (CGI) est très clair :« Ces dispositions s’appliquent même si le nom de l’entreprise versante est associé aux opérations réalisées par ces organismes ».

Les partenaires étant sensibles aux gestes de valorisation, intégrés dans la communication, sur un support (panneautage d’un stade, nom ou logo du mécène sur des affiches, programmes, plaquette, etc.) ou orale (remerciements au cours d’une manifestation), le régime fiscal autorise désormais l’association à citer le nom ou faire apparaître le logo de l’entreprise mécène sur ses supports de communication, à l’exception de tout message publicitaire.

Pour l’entreprise, le mécénat offre une opportunité d’être reconnu comme un interlocuteur à part entière de son territoire d’implantation. En s’engageant concrètement dans des actions citoyennes, le mécène affirme sa responsabilité sociale et contribue à renforcer l’attractivité économique de son territoire. C’est aussi un excellent moyen pour l’entrepreneur de rencontrer ses partenaires habituels ou de nouveaux (clients, institutionnels, collaborateurs) dans un contexte différent et riche d’échanges. La loi prévoit que les versements effectués par les entreprises au titre du mécénat entraînent une réduction d’impôts égale à 60 % de la somme versée dans la limite de 5 pour mille (0,5 %) du chiffre d’affaires hors taxes (Art 238 bis du CGI)

Les versements non pris en compte une année, du fait de la limite de 5‰, peuvent être reportés sur les 5 exercices suivants.

La réduction d’impôt s’impute sur : L’impôt sur le revenu (IR) dû par les entrepreneurs individuels titulaires de bénéfices d’activités professionnelles (BIC, BNC ou BA) et imposés selon un régime réel ou par les associés de sociétés de personnes fiscalement transparentes (SNC). Ou sur l’impôt sur les sociétés (IS) dû par les entreprises soumises à cet impôt.

Lorsque le montant de la réduction d’impôt excède le montant de l’impôt à acquitter, le solde non imputé pourra être utilisé pour le paiement de l’impôt dû au titre des cinq années (ou exercices) suivantes.

L’entreprise mécène bénéficie donc d’un double système de report, d’une part des versements et d’autre part de la réduction d’impôt.

Les exploitants individuels peuvent faire un don dans le cadre de leur activité professionnelle ou à titre privé.

Ils ont intérêt à choisir ce régime car la réduction d’impôt est identique à celle des particuliers : 66 % du don, sont déduits, dans la limite annuelle de 20 % du revenu imposable.

Article 238 bis AB (Loi nº 87-571 du 23 juillet 1987 art. 7 Journal Officiel du 24 juillet 1987) (Loi nº 93-1353 du 30 décembre 1993 art. 42 finances rectificative pour 1993 Journal Officiel du 31 décembre 1993) (Loi nº 96-559 du 24 juin 1996 art. 6 Journal Officiel du 25 juin 1996) (Loi nº 2002-5 du 4 janvier 2002 art. 22 I Journal Officiel du 5 janvier 2002) (Décret nº 2002-923 du 6 juin 2002 art. 4 Journal Officiel du 8 juin 2002) (Loi nº 2003-709 du 1 août 2003 art. 6 Journal Officiel du 2 août 2003 rectificatif J O R F 20 septembre 2003)"